Aktualności

RAPORT: Rynek farmaceutyczny – nowe otwarcie

Skrót informacji

Rok 2023 na rynku farmaceutycznym zostanie społecznie – między innymi – zapamiętany, jako rok rozszerzenia programów darmowych leków dla seniorów i wprowadzenia bezpłatnych leków dla dzieci. Dla branży uchwalony DNUR (duża nowelizacja ustawy refundacyjnej) to nie przeszłość, ale „gorący temat”. Nadal musimy sobie radzić z interpretacją nowego prawa i wdrażaniem zapisów tegoż w życie.

Oswojona rzeczywistość

Mamy już rzeczywistość popandemiczną, z „oswojoną” sytuacją wojenną – z rutyną już niemal – w radzeniu sobie, czy to w życiu prywatnym, czy w biznesie, z rosnącymi inflacyjnie kosztami wszystkiego. Rynek sobie poradził, radzi i poradzi, o ile nie „nadlecą” kolejne „czarne łabędzie”. Ale – po doświadczeniach ostatnich lat – przynajmniej część z czarnych łabędzi jest już nazwana i zdefiniowana. Co więcej, podjęte zostały środki zaradcze. Na rynku farmaceutycznym tym obszarem, który natychmiast staje się jednym z najbardziej wrażliwych w przypadku wystąpienia globalnych, trudno przewidywalnych sytuacji, jest bezpieczeństwo lekowe. Olbrzymie uzależnienie od azjatyckiej produkcji API i innych substancji potrzebnych do wytwarzania leków nadal jest wyzwaniem, którego adresowanie zajmie jeszcze długi czas. Polska w procesie budowy nowych filarów bezpieczeństwa lekowego musi wziąć udział. I to się dzieje oraz może mieć wpływ na organizację i funkcjonowanie rynku farmaceutycznego.

Rys. 1

Niniejszy tekst pisany jest w ostatnim tygodniu października 2023 r. Jeszcze nie wiadomo, jak na rynek wpłyną rozstrzygnięte wybory do Parlamentu. Kampania wyborcza była katalizatorem do przyspieszenia wymienionych wcześniej zmian prawnych, ale też wprowadziła tematy związane z systemem ochrony zdrowia, jako jedne z „najbardziej gorących” w debacie społecznej. Chodzi tu zarówno o bolączki systemu ochrony zdrowia – na przykład kolejki do lekarzy specjalistów, ale też programy partii, które, najprawdopodobniej, utworzą nowy rząd, ergo, będą kształtować politykę zdrowotną w kraju. W tym tekście zajmę się wyłącznie rynkiem aptecznym – oczywiście, także w nim, jak „w lustrze” odbijają się i odbiją wszelkie zmiany ekonomiczne czy prawne.

Rynek apteczny w pigułce

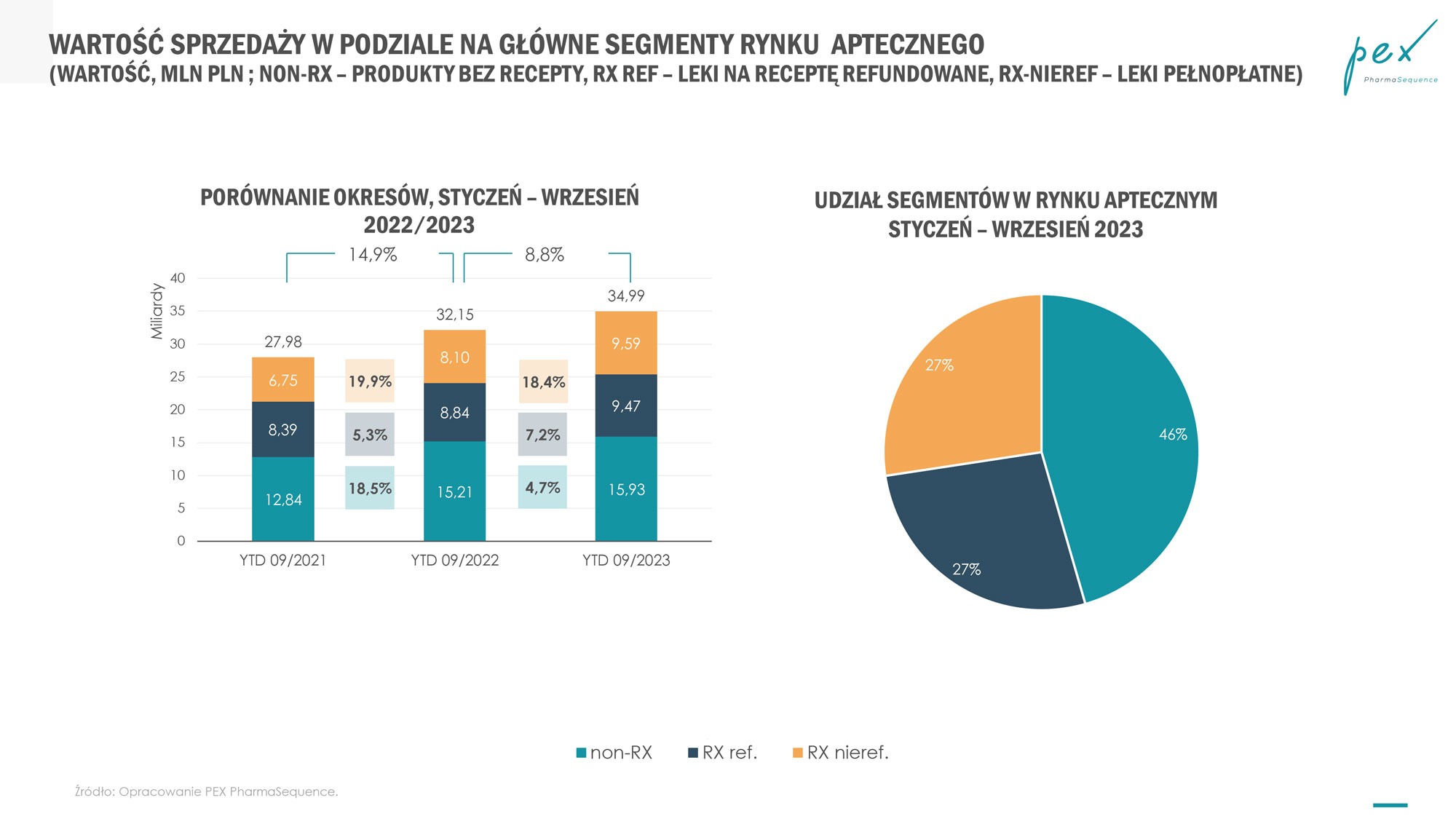

Rynek apteczny rozwija się dynamicznie. Nawet jak nie wiadomo jak na rynek wpłyną zmiany w prawie i wybory to rynek – jak zwykle – rządzi się zawsze swoimi prawami. W okresie od stycznia do września 2023 r. rynek apteczny osiągnął wartość (w cenach detalicznych dla pacjenta) prawie 35 mld zł. To o niemal 9% więcej niż rok temu. 54% wartości sprzedaży stanowią leki na receptę. Wydaliśmy w aptekach dokładnie połowę na leki na receptę nierefundowane – w tym przypadku płacąc 100% ceny leku i drugą połowę na refundowane – w tym przypadku prawie 75% ceny leku dopłacił NFZ (jeśli nie opisano inaczej, to wszystkie cytowane dane pochodzą z firmy doradczo-analitycznej PEX).

Rys. 2

Najbardziej dynamiczny wzrost wartości sprzedaży odnotował segment leków na receptę nierefundowanych – porównując okresy styczeń-wrzesień 2023 r. do analogicznego w roku 2022 (w dalszej części tekstu porównywane będą zawsze – o ile nie zaznaczono inaczej – właśnie te okresy) wartość rynku aptecznego w przypadku tego typu preparatów rośnie o 18,4%. Na drugim miejscu, pod względem dynamiki wzrostu wartości sprzedaży, ulokował się segment leków refundowanych na receptę z przyrostem 7,2%. W tym przypadku o wzroście wartości rynku nie decyduje wzrost cen, bowiem ceny w tym segmencie są regulowane i wyznaczane przez algorytm refundacyjny. Decyduje zmiana struktury sprzedaży, wzrost wielkości sprzedaży produktów droższych. Najmniejsze wzrosty odnotował segment preparatów bez recepty – to „tylko” 4.7%, a przyczyną jest znacznie „mniejszy sezon przeziębień” w 2023 versus 2022 roku. Szczegóły na rysunku 1.

Rys. 3

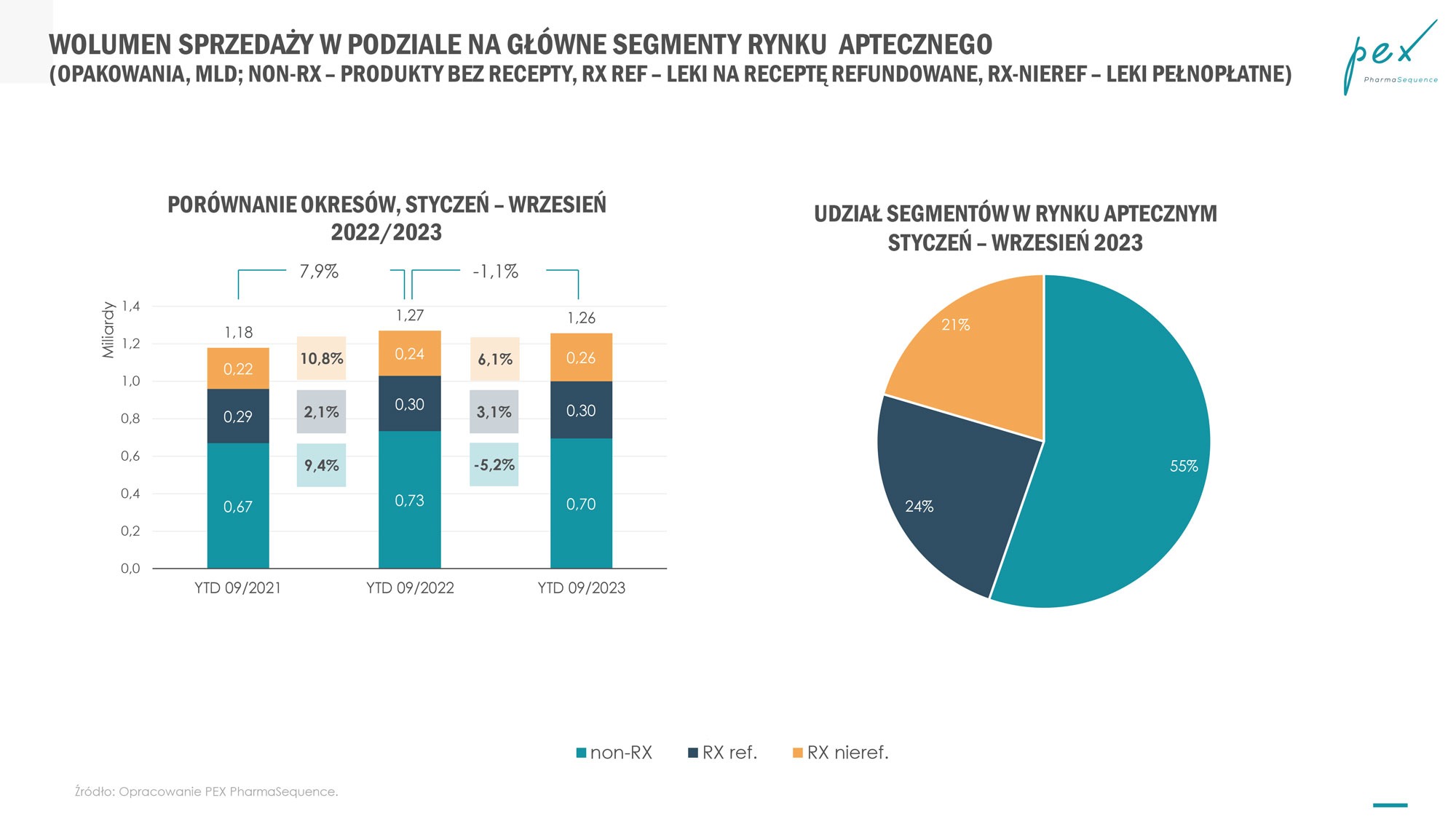

Zrozumienie sytuacji na rynku aptecznym staje się prostsze po analizie zmian w dynamice sprzedaży ilości opakowań. Pod względem ilości sprzedanych opakowań na rynku dominuje segment bez recepty – 55% wszystkich kupionych przez pacjentów opakowań należy do tej kategorii. W przypadku leków na receptę 24% stanowią leki refundowane, a 21% leki nierefundowane. W porównaniu badanych okresów (2023 i 2022 do września) nastąpił spadek ilości sprzedanych w aptekach opakowań o 1,1%. Spadek ów jest spowodowany mniejszą o 5,2% sprzedażą preparatów z kategorii „bez recepty”. W przypadku leków refundowanych ilość sprzedaży rośnie o 3,1%, a nierefundowanych – o 6,1%. Ten wynik to efekt opisanego już wyżej wpływu silnego sezonu przeziębień (ale też końca pandemii) w roku 2022. Szczegóły na rysunku 2.

Rys. 4

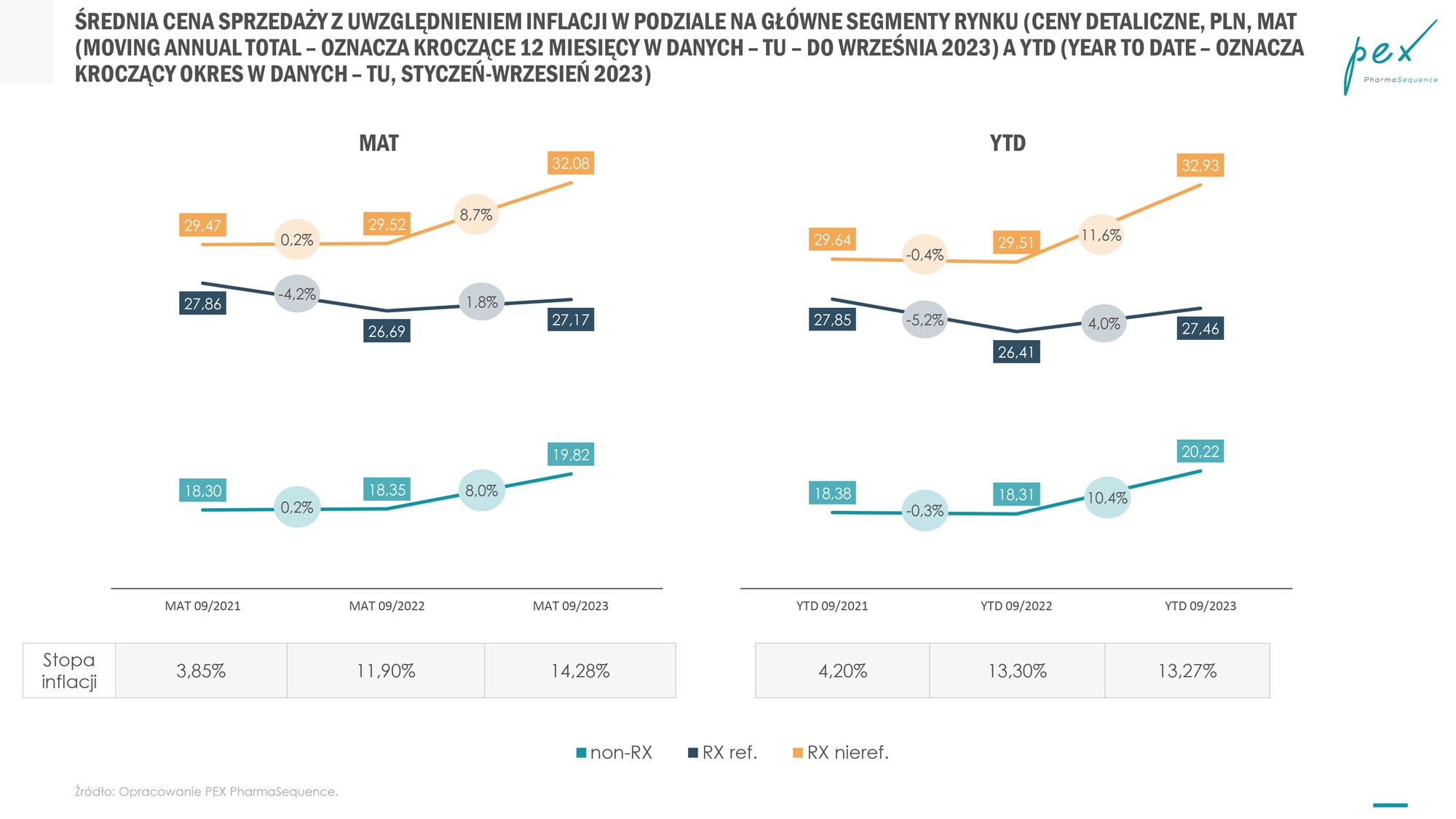

Zatem czy to ceny „pędzone inflacją” powodują wzrosty wartości rynku aptecznego? I tak i nie. Inflacyjny wzrost cen, jak wspomniano, nie dotyczy segmentu leków refundowanych. Analizując wzrosty cen, z uwzględnieniem poziomu inflacji, należy stwierdzić, że nie rosną one wyżej niż jej poziom w żadnym z segmentów, w których ceny nie są regulowane (preparaty bez recepty – Non-Rx i leki nierefundowane) – patrz: rysunek 3.

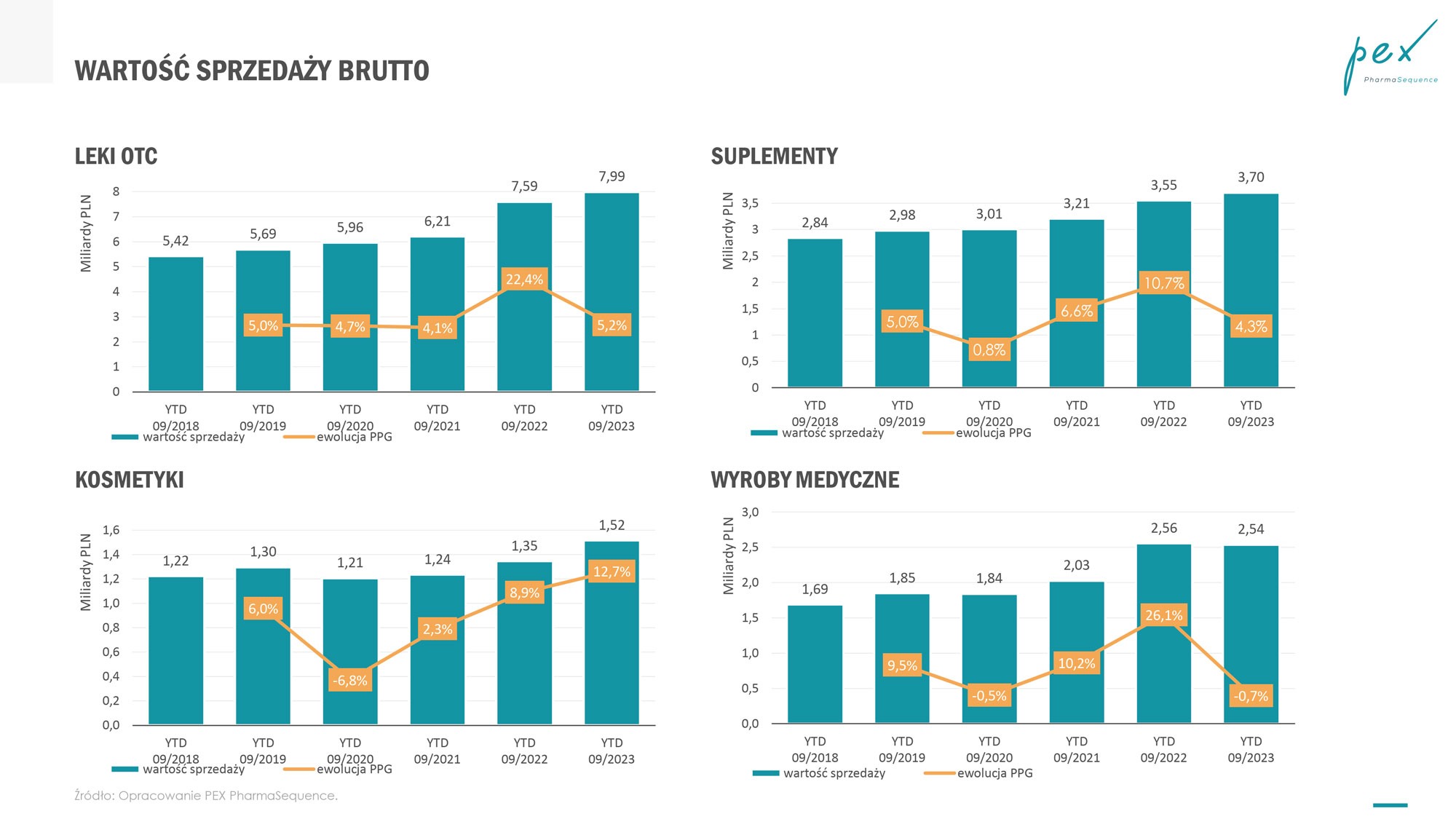

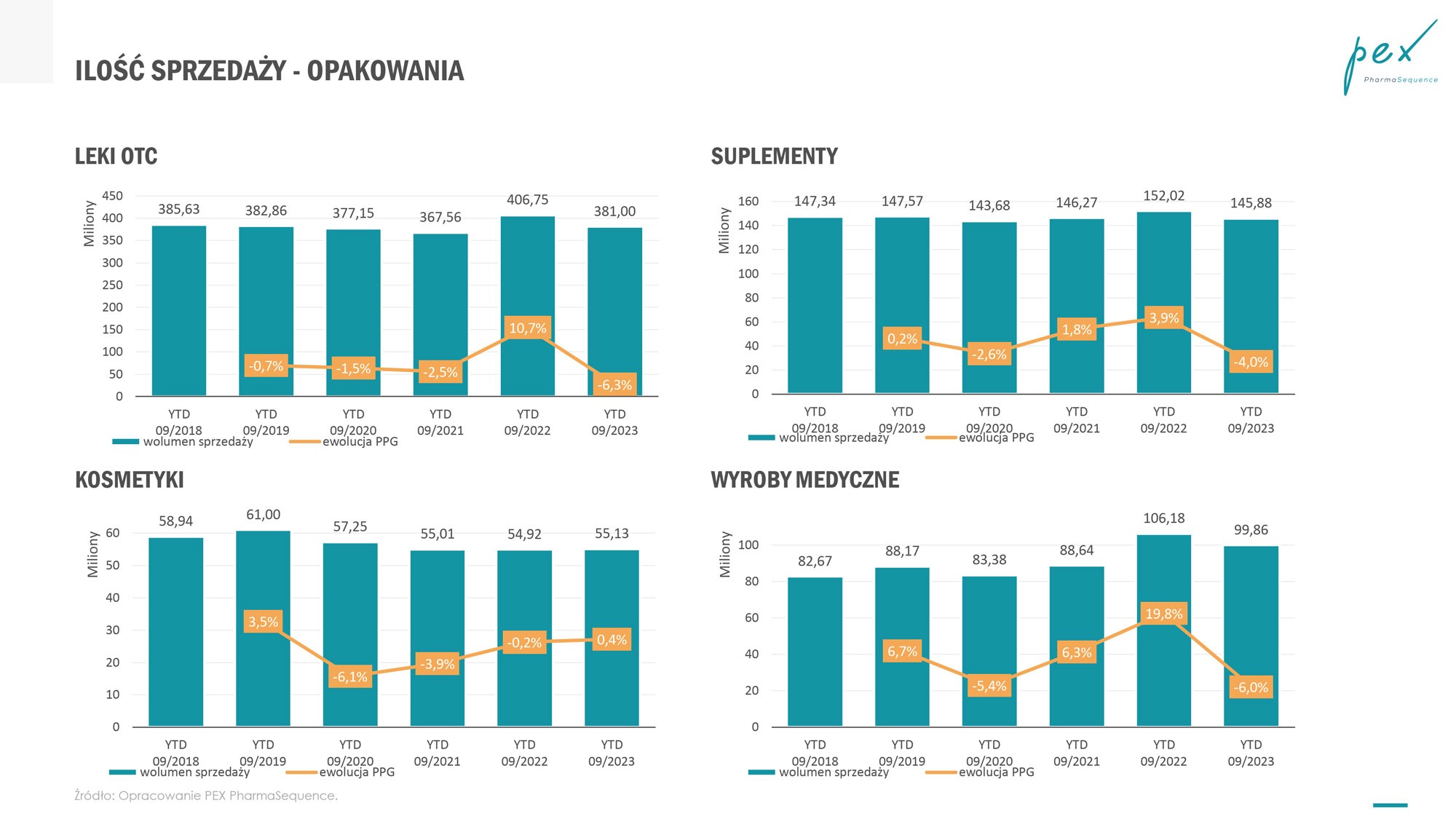

Rynek Non-Rx (preparaty bez recepty) nie jest monolitem. Analitycznie można wyróżnić w ramach tego segmentu przynajmniej 4 kategorie: leki bez recepty – OTC, Suplementy, Kosmetyki i Wyroby medyczne. Każdy z tych segmentów zachowuje się trochę inaczej. Rynek OTC – styczeń-wrzesień 2023 jest wart – w cenach detalicznych w aptekach – prawie 8 mld zł. O 5,2% więcej niż w zeszłym roku.

Rys. 5

Co ciekawe (bowiem odbiór społeczny, związany – prawdopodobnie – z ilością reklam – jest inny) rynek Suplementów jest dwa razy mniejszy niż OTC i rośnie o 4,3% w badanych okresach. Najmniejszy jest rynek Kosmetyków – to 1,5 mld PLN, ale – w tym przypadku wzrost rok do roku to aż 12,3%. Na ile owe wzrosty spowodowane są polityką cenową, tłumaczą trendy w sprzedaży mierzonej ilością opakowań. Leków OTC sprzedało się do września 381 mln – o 6,3% mniej niż rok wcześniej w tym okresie, Suplementów – 146 mln opakowań (4,3% mniej), Kosmetyków – 55 mln (0,4% więcej) i Wyrobów medycznych – niemal 100 mln (mniej o 6%).

Rynek non-Rx zawsze był i będzie mocno zależny od siły sezonu przeziębień. Szczegóły analiz, w tym długoterminowe trendy, są przedstawione na rysunkach 4 i 5.

Rys. 6

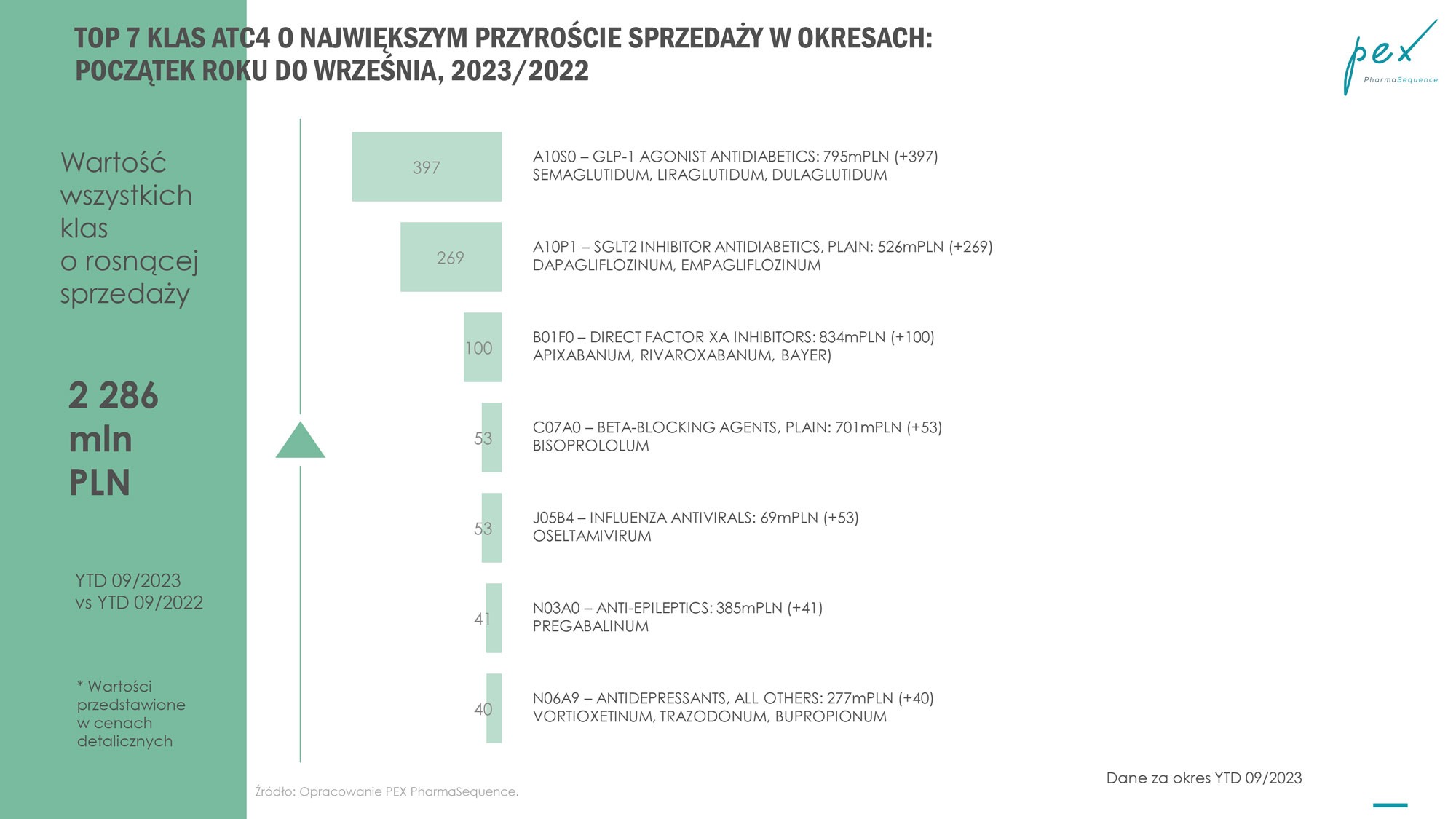

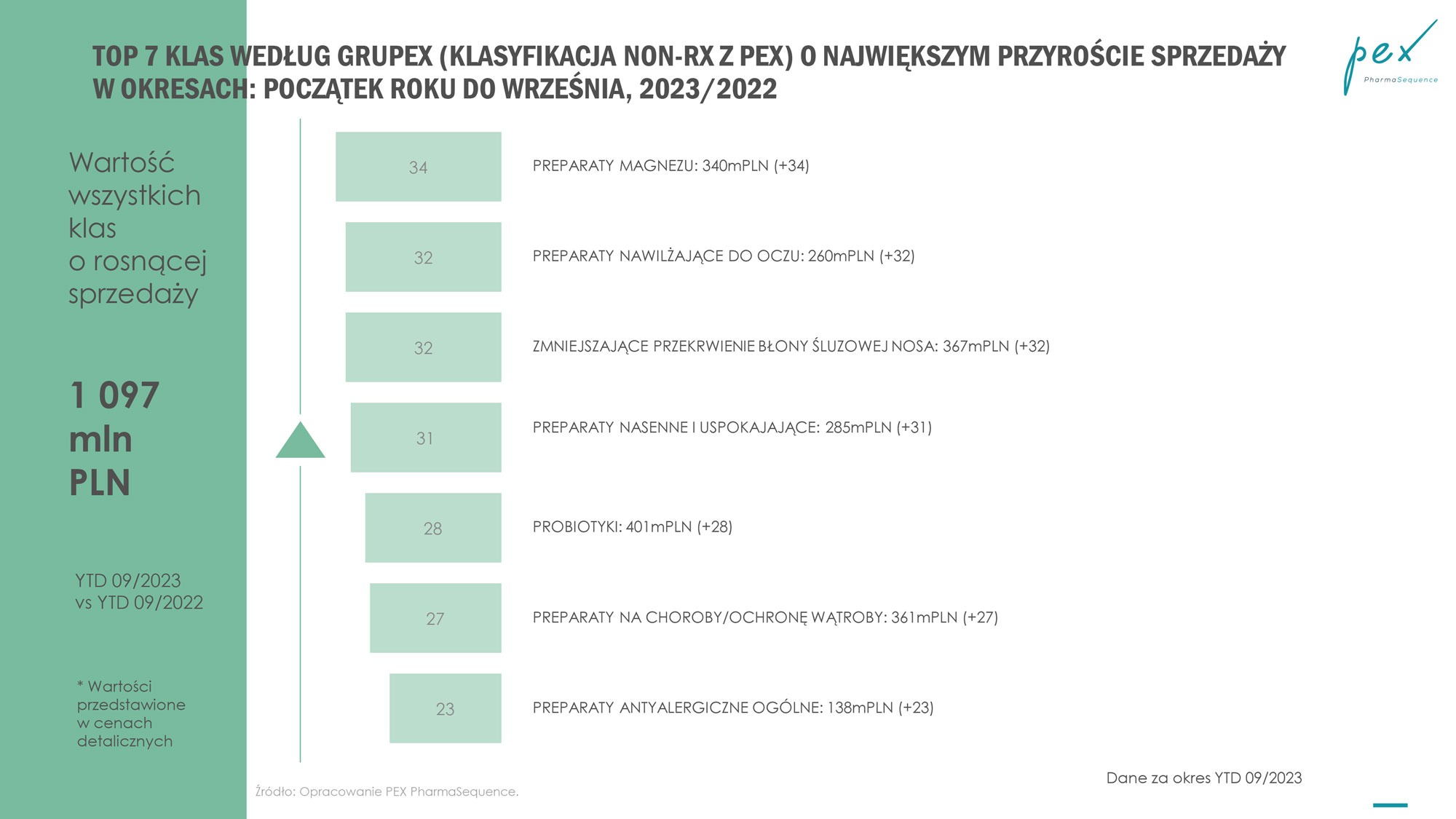

Jakie kategorie produktów kontrybuują najbardziej we wzrostach wartości rynku aptecznego? W przypadku leków na receptę (Rx) zdecydowanym liderem są leki przeciwcukrzycowe zawierające semaglutyd, liraglutyd i dulaglutyd. Jest tajemnicą poliszynela, że leki z tej kategorii są używane też w redukcji masy ciała. Na drugim miejscu „podium wzrostów Rx” też znalazły się leki przeciwcukrzycowe a na trzecim przeciwzakrzepowe. Nietypową jest sytuacja w Non-Rx (produkty bez recepty). Zazwyczaj w kategorii Non-Rx wysoko na podium były leki przeciw-przeziębieniowe, ale ze względu na słabszy niż w zeszłym roku sezon liderują kategorie: pierwsze miejsce – preparaty magnezu, drugie – preparaty do nawilżania oczu i trzecie: preparaty zmniejszające przekrwienie błony śluzowej nosa.

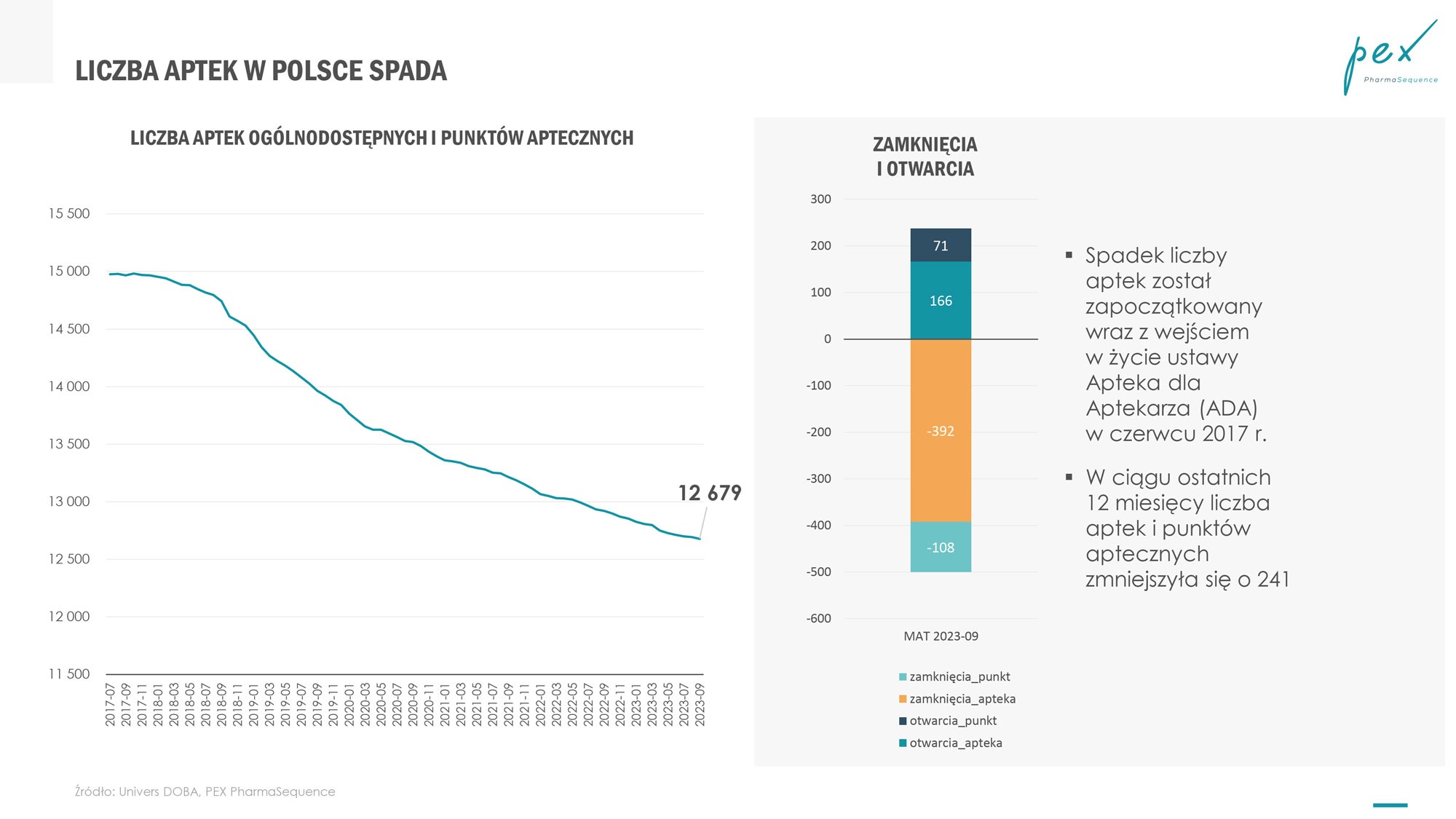

Apteki i hurtownie

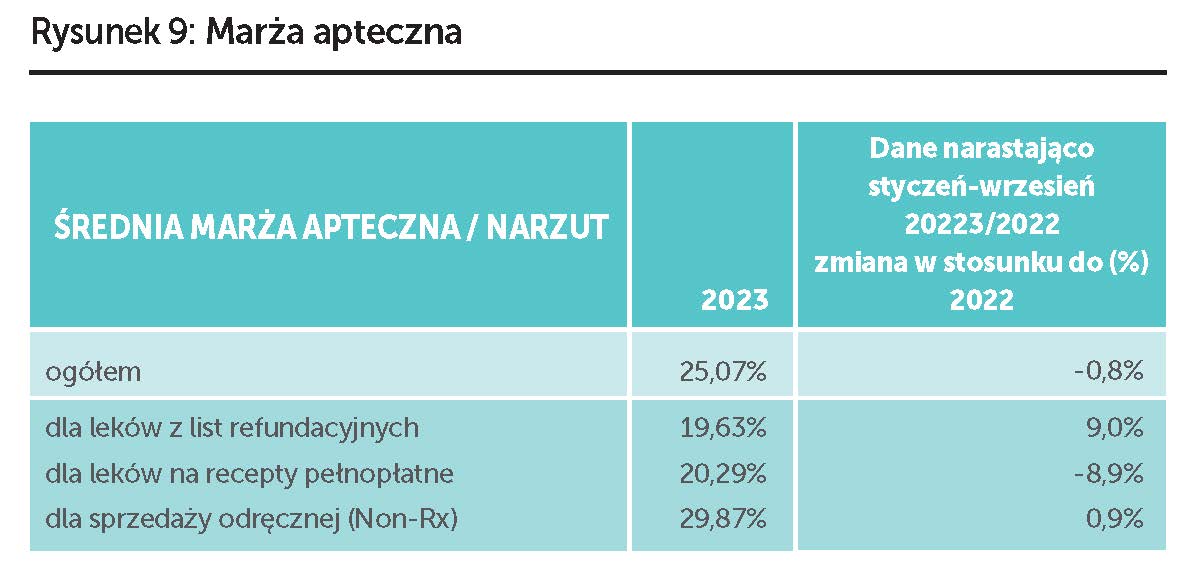

Liczba aptek nieustannie spada. Spada liniowo, we wrześniu aktywnych aptek (i punktów aptecznych) było 12 679, o 241 mniej niż w sierpniu poprzedniego roku (szczegóły na rysunku 8). Spada też marża apteczna – o 0,8% dla okresu do września 2023 r. w porównaniu do analogicznego okresu roku ubiegłego. Ciekawe, że aż o 9% rośnie w przypadku leków refundowanych (wynika to ze struktury sprzedaży) i praktycznie o tyle samo spada w przypadku nierefundowanych. Dla kategorii produktów bez recepty marża/narzut rośnie o 0,9%. Szczegóły na rysunku 9.

Rys. 7

Sieci apteczne z franczyzami stanowią wartościowo ponad 70% rynku aptecznego. Zmiany własnościowe na rynku aptek zahamowała już tzw. AdA (ustawa zwana Apteką dla Aptekarza, ograniczająca możliwość posiadania aptek do farmaceutów i ich spółek, ich liczbę i określająca geograficzno-demograficzne kryteria otwierania nowych aptek; ale ustawa nie wpływała na stan prawny sprzed jej uchwalenia), tzw. AdA 2.0 też już zaczyna oddziaływać na rynek.

Rys. 8

Wydaje się, że Polska podąży za modelami z krajów zachodnich. Czyli budowy coraz większych sieci niezależnych podmiotów – tzw. Afiliacji Poza-Kapitałowych (APK) konsolidujących się wokół podmiotów organizujących takie przedsięwzięcia biznesowe. Ale i sieci oraz apteki indywidulne mogą sobie doskonale radzić, bowiem AdA znacząco utrudnia powstawanie konkurencji na rynku. Oby liczba aptek dobrze zabezpieczała potrzeby pacjentów. Bo w tym przypadku nie jest ważna liczba aptek, ale czas potrzebny do dotarcia do jakiejkolwiek oraz asortyment dostępny w takowej aptece.

Apteki, ze względu na zmianę tabelki marż degresywnych w ramach dużej nowelizacji ustawy refundacyjnej, będą mogły sprzedawać leki refundowane na lepszych, zaktualizowanych pierwszy raz od 2012 r. warunkach marżowych.

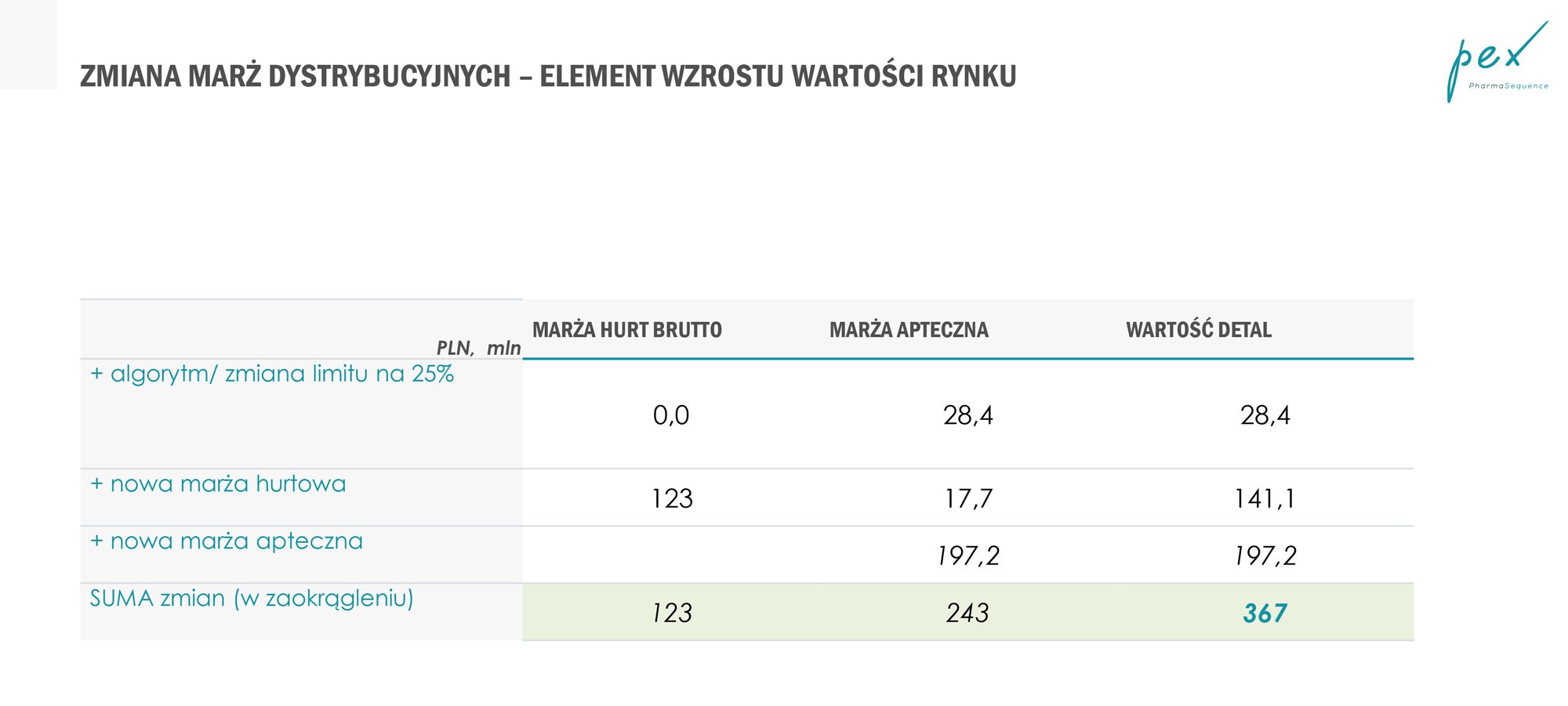

Według symulacji PEX, w pierwszym roku obowiązywania zmian algorytmu naliczania limitów refundacyjnych i marż w systemie dystrybucji:

- na podwyższenie marży w segmencie leków refundowanych z 5 do 6% hurtownie zyskać mogą ok. 123 mln PLN;

- apteki mogą zyskać 243 mln PLN (od 2025 r. nawet ponad 270+ milionów, ale przy założeniu aktualne wielkości i struktury sprzedaży). Szczegóły na rysunku 10.

Rozszerzenie programu bezpłatnych leków dla seniorów (65+) i wprowadzenie programu dla dzieci (18-)

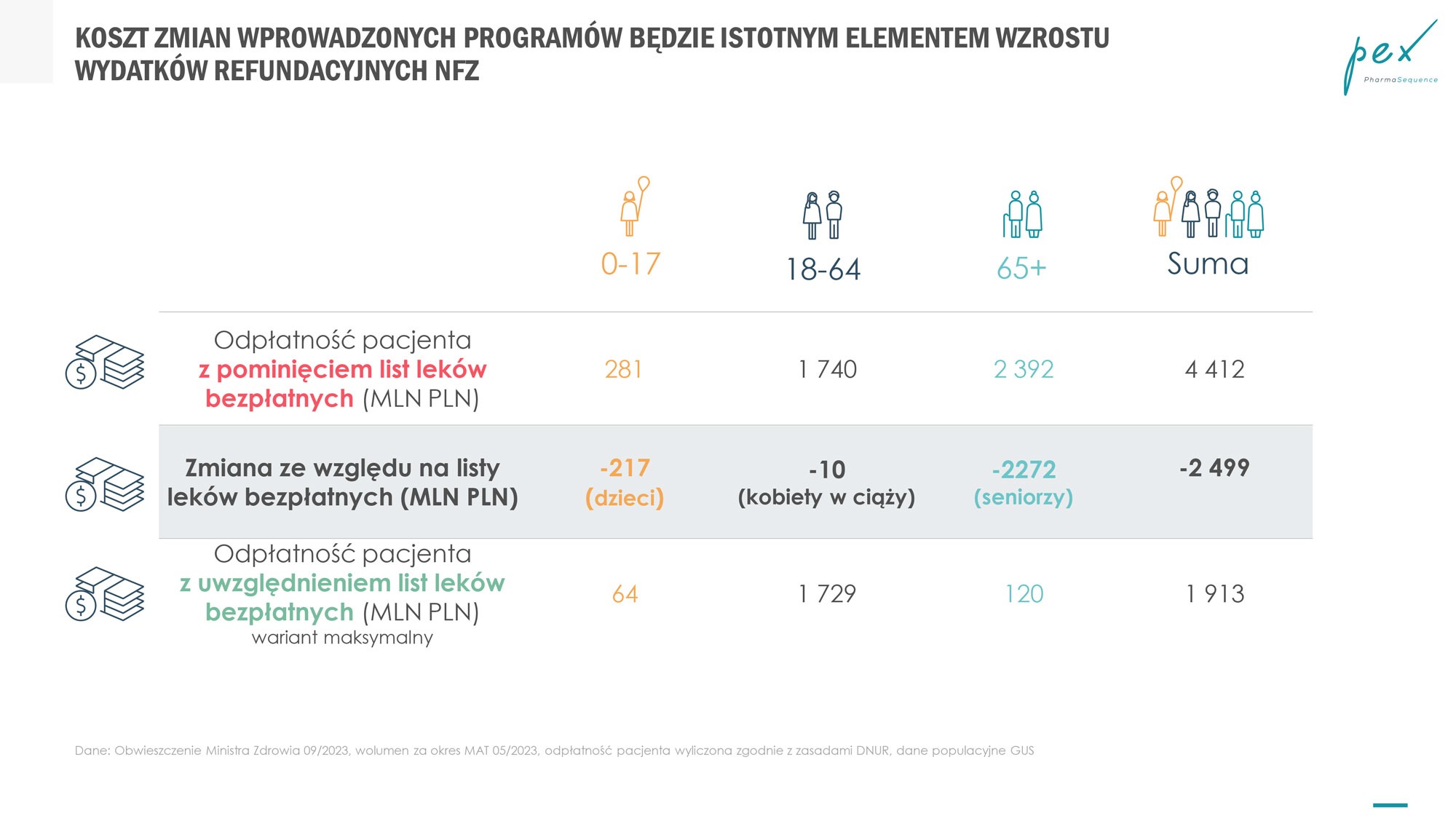

Nowe programy leków bezpłatnych są sporą zmianą na rynku. Pacjenci – gdyby nie brać pod uwagę żadnych programów leków bezpłatnych – dopłacaliby do leków refundowany ponad 4,4 mld PLN rocznie. Wprowadzenie programów 65+/18- i funkcjonującego programu dla kobiet w ciąży powoduje, że dopłaty spadają o niemal 2,5 mld złotych. To spora ulga dla pacjentów. Gdyby Regulator dopłacił jeszcze 1,9 mld złotych, to za leki refundowane w ogóle byśmy nie płacili. Ale jest kilka „ale”. Dopłaty dotyczą leków z list aptecznych i tylko tych, które na nich są i zostały wybrane do programów. Istnieją obawy, że mogą być wyzwania z finansowaniem rozwoju refundacji bowiem trzeba na dopłaty do refundacji znaleźć pewnie nawet 2 miliardy złotych. Jak to będzie sfinansowane, nie jest pewne, żadna z partii nie deklaruje wprost planu podwyższania składek zdrowotnych (jest raczej odwrotnie), co więcej w jasny sposób deklarowane jest podwyższanie wydatków na zdrowie. Brak opłat za wiele leków może spowodować wzrost spożycia leków i daje nadzieję na przyczynienie się do redukowania długu zdrowotnego po pandemii. Programy bezpłatnych leków weszły już w życie. Szczegóły na rysunku 11.

Rys. 10

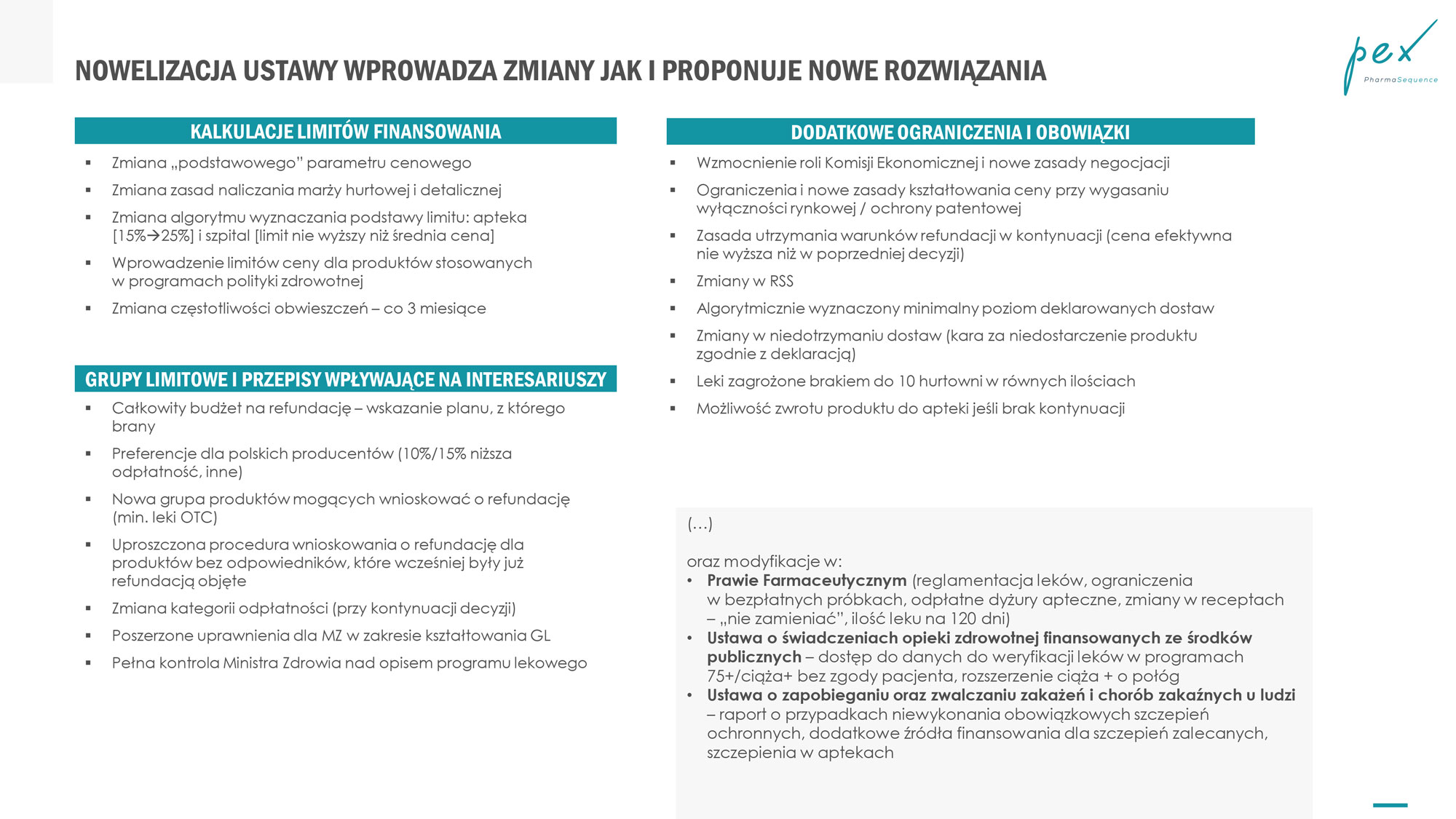

DNUR – duża nowelizacja ustawy refundacyjnej

DNUR procesowany był latami. „Rzutem na taśmę” uchwalony przez Parlament przed wyborami wchodzi już w życie. Szczegóły niektórych istotnych zmian opisano na rysunku 12. Apteki i hurtownie – co było omówione wcześniej – skorzystają na podwyżkach marż. Dla aptek istotna jest też zmiana częstości publikacji obwieszczeń – ułatwi to pracę i zmniejszy ryzyka strat na przecenach magazynów w przypadku zmian cen leków refundowanych na kolejnych obwieszczeniach. Apteki i hurtownie będą też mogły zwracać leki wychodzące z refundacji.

Rys. 11

Wiele zapisów DNUR wymaga doprecyzowania. Między innymi obowiązki dostaw deficytowych leków do co najmniej 10 hurtowni czy realizacja (pod groźbą sankcji) minimum dostaw. Niezbyt jasna jest też kwestia ulg dla producentów wytwarzających w Polsce. „Ucieranie” ustawy może potrwać jeszcze miesiące. Albo potrzebny będzie MNUR, czyli mała nowelizacja ustawy refundacyjnej. Dużo zależy od tego, jaką politykę będzie prowadzić kolejna ekipa rządząca Ministerstwem Zdrowia.

Prognozy

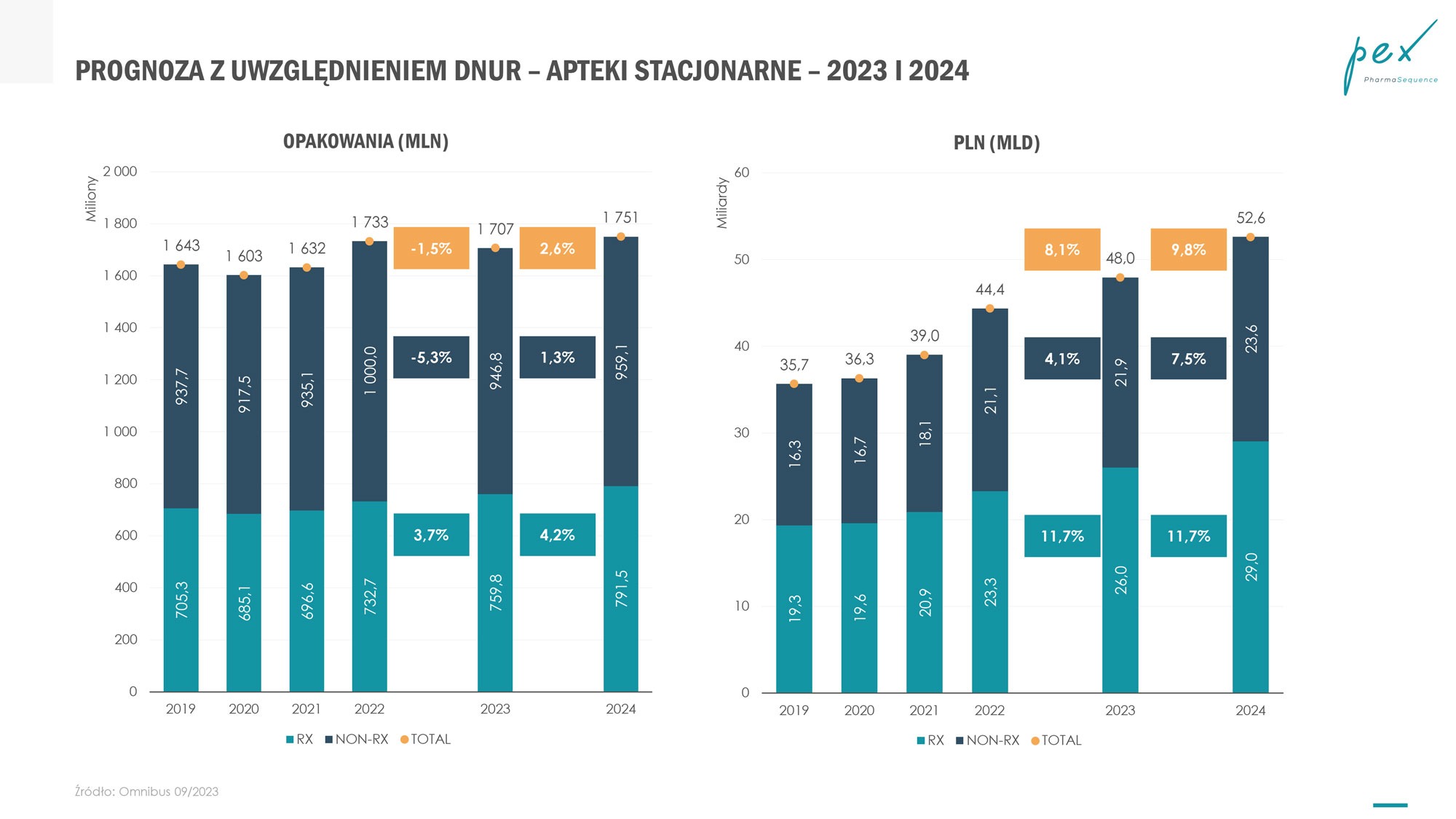

Rynek apteczny rośnie dynamicznie. Według danych PEX spodziewany w 2023 vs. 2022 wzrost wartości sprzedaży z aptek powinien osiągnąć 8,1%, ale – w przypadku opakowań – nastąpić może spadek o 1,5%. Bardziej optymistyczna jest prognoza na rok przyszły – 9,8% wzrostu wartości rynku i 2,6% wzrostu ilości sprzedanych opakowań. O tyle więcej pieniędzy i opakowań powinno się sprzedać w 2024 r. w porównaniu do 2023 r. (patrz: rysunek 13).

Rys. 12

Czeka nas ciekawy czas – to, co się będzie działo na rynku farmaceutycznym, a nawet szerzej, w systemie ochrony zdrowia, będzie wypadkową: działań nowej ekipy rządzącej, zmian w prawie – już dokonanych oraz sytuacji społeczno-ekonomicznej – mowa nie tylko o Polsce. Niewątpliwie na zdrowie potrzeba więcej pieniędzy. Czekać nas może albo zmiana alokacji środków w budżecie Państwa, albo jakaś forma podwyższenia podatków. Albo jedno i drugie. Tego teraz nie wiemy.

To, co jest pewne, to stały wzrost zapotrzebowania na usługi zdrowotne – każdą zmianę w systemie zdrowia warto przygotowywać, biorąc pod uwagę takie procesy, jak starzenie się społeczeństwa i zmiany w technologiach medycznych. Oby architekci zmian w zdrowiu zawsze bazowali na jak najbardziej rzetelnych danych, analizach i prognozach. To warunek sine qua non podążania we właściwym kierunku.

Rys. 13

Profilaktyka POChP według NFZ

Ruszył nabór na stanowisko Głównego Inspektora Farmaceutycznego